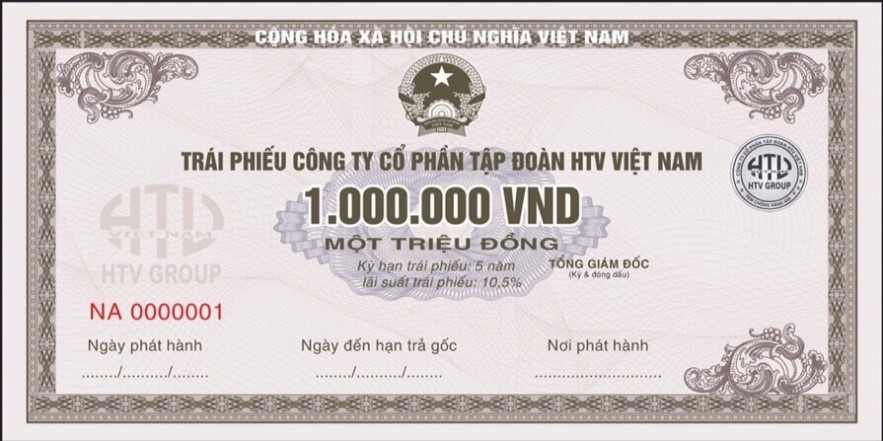

Có gần 7 nghìn tỷ đồng là trái phiếu phát hành ra công chúng, tương đương 18,7% tổng lượng phát hành toàn thị trường – cao hơn nhiều so với mức bình quân chỉ 5,1% của cả năm 2020...

Theo SSI Reseach, trong quý I/2021, tổng lượng trái phiếu doanh nghiệp (TPDN) phát hành là 37,4 nghìn tỷ đồng – giảm 23,9% so với cùng kỳ năm ngoái. Trong đó, có gần 7 nghìn tỷ đồng là trái phiếu phát hành ra công chúng, tương đương 18,7% tổng lượng phát hành toàn thị trường – cao hơn nhiều so với mức bình quân chỉ 5,1% của cả năm 2020.

Và những tổ chức phát hành ra công chúng trong quý 1/2021 gồm: Vingroup (VIC); Masan Group (MSN); CTCP Tập đoàn Hà Đô (HDG); CTCP Thành Thành Công – Biên Hòa (SBT); Ngân hàng TMCP Bưu điện Liên Việt (LPB); CTCP Giao nhận Vận tải Ngoại thương (VNT). Đây đều là các doanh nghiệp đang niêm yết trên sàn chứng khoán, đã tuân thủ các quy định về công bố thông tin nên việc phát hành ra công chúng sẽ giúp tiếp cận được nguồn tiền đầu tư từ các cá nhân.

Chúng ta nhớ rằng trước đó SSI Reseach đã dự báo năm 2021, dù lượng TPDN dưới hình thức phát hành ra công chúng sẽ cải thiện nhưng phát hành riêng lẻ sẽ vẫn chiếm tỷ trọng chủ yếu. Nguyên nhân chính là việc siết chặt điều kiện nhà đầu tư mua TPDN phát hành riêng lẻ sẽ là động lực khiến các doanh nghiệp chuyển sang hình thức phát hành ra công chúng để tiếp cận được nguồn tiền đầu tư từ các cá nhân nhỏ lẻ. Điều này thực tế đã diễn ra cho thấy cùng với Luật chứng khoán 2019, một loạt văn bản pháp luật liên quan đến thị trường TPDN cũng được ban hành và có hiệu lực, bao gồm: Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch TPDN riêng lẻ; Nghị định 155/2020/NĐ-CP quy định chi tiết thi hành một số điều của Luật Chứng khoán; Thông tư 122/TT-BTC hướng dẫn chế độ công bố thông tin và báo cáo theo quy định tại Nghị định 153, bắt đầu "ngấm" vào thị trường.

Cũng theo SSI, quý I/2021 tiếp tục chứng kiến các doanh nghiệp bất động sản đứng đầu cả về quy mô phát hành và lãi suất.

Cụ thể trong Q1/2021, các doanh nghiệp bất động sản phát hành 23.150 tỷ đồng trái phiếu, giảm 5% so với cùng kỳ năm ngoái nhưng chiếm tới 61,9% tổng lượng phát hành toàn thị trường. Các NHTM chỉ phát hành 1.240 tỷ đồng (chiếm 3,3%); các CTCK và định chế tài chính phi ngân hàng phát hành 2.538 tỷ đồng (chiếm 6,8%); doanh nghiệp phát triển hạ tầng phát hành 1.150 tỷ đồng (chiếm 3,1%); doanh nghiệp năng lượng và khoáng sản phát hành 1.693 tỷ đồng (chiếm 4,5%); còn lại là các doanh nghiệp khác. Kỳ hạn bình quân các trái phiếu BĐS phát hành trong Q1/2021 giảm mạnh xuống 2,9 năm (từ mức bình quân 3,9 năm của cả 2 năm 2019 và 2020) nên kéo kỳ hạn bình quân trái phiếu phát hành toàn thị trường giảm từ 4.23 năm (2020) xuống 3,26 năm (Q1/2021). Mặc dù kỳ hạn trái phiếu ngắn hơn nhưng lãi suất bình quân của trái phiếu BĐS nhích tăng 14bps so với Q4/2020, lên mức 10,41%/năm và hiện là nhóm có lãi suất cao nhất thị trường.

Nhóm ngân hàng có lãi suất bình quân thấp nhất (chỉ 4,67%/năm) do VPB phát hành 1.150 tỷ đồng trái phiếu kỳ hạn 2-3 năm lãi suất chỉ 3,9%/năm.

Đáng chú ý, một nửa trái phiếu phát hành là không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu. Trong tổng lượng phát hành Q1/2021, chỉ có 17,4% được bảo đảm bằng BĐS; 17,2% được đảm bảo bằng tài sản; 14,7% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu; còn lại 50,2% là các trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu. Cụ thể, có 15,3 nghìn tỷ đồng TPDN không có tài sản đảm bảo (chiếm 41%) gồm 3,58 nghìn tỷ trái phiếu ngân hàng và CTCK; 7 nghìn tỷ đồng trái phiếu bất động sản; 2,2 nghìn tỷ đồng các trái phiếu phát hành ra công chúng của MSN, VNT, SBT và một số lô trái phiếu khác. Có 3,4 nghìn tỷ đồng TPDN (chiếm 9,2%) có TSĐB hoàn toàn là cổ phiếu gồm trái phiếu của các công ty niêm yết PDR, KDC, KBC, APH, DXG và một số công ty chưa niêm yết khác.

Điều này liệu có đẩy mức độ rủi ro của thị trường TPDN lên cao hơn hay không? Đó vẫn còn là một ẩn số song lưu ý rằng trong bối cảnh lãi suất tiết kiệm vẫn đi ngang ở mức đáy thấp, lợi suất bình quân trái phiếu trên thị trường xét từ top 10 doanh nghiệp BĐS phát hành trái phiếu 9,7%->11,0%, rõ ràng lợi suất trái phiếu vẫn ở mức quá hấp dẫn để nhà đầu tư hào hứng tham gia giao dịch rót vốn dù không gì đảm bảo.

Một số liệu khác cũng rất đáng quan tâm là trên thị trường sơ cấp, người mua TPDN lớn nhất là các CTCK. Đây là nhóm định chế trung gian phân phối lại trái phiếu và cho thấy sự sôi động của thị trường TPDN thứ cấp, một điều kiện tạo thuận lợi cho các đợt phát hành kế tiếp của các doanh nghiệp.

Dự báo thị trường trái phiếu quý II/2021, theo SSI, số lượng phát hành sẽ tăng lên, trong đó có nhiều doanh nghiệp chọn phát hành ra công chúng và ra thị trường quốc tế. Các doanh nghiệp bất động sản vẫn tiếp tục dẫn đầu thị trường phát hành và lãi suất có thể tăng lên. Lãi suất tăng cũng tác động đến thị trường thứ cấp tương lai.

(Sưu tầm)